老房子抵押貸款成數揭密,4方法申請到更高額度

- 房屋貸款

- 發布日期:2025-01-21

- 最近更新: 2025-03-10

老房子抵押貸款成為許多人解決財務需求的方法之一,如何在申請過程中獲得更高的貸款額度是借款人最關心的問題,本文將告訴您老房子抵押貸款的申請流程,以及提升貸款成數的關鍵策略,解鎖更高貸款額度的秘密,快跟我們一起看下去吧!

目錄

Toggle什麼是老房子抵押貸款?

老房子抵押貸款是指借款人將房子作為擔保品,並向銀行、融資公司等貸款機構申請貸款的過程,貸款機構會根據房屋的估價、屋齡、屋況等因素來決定貸款額度、利率和其他條件。與新房子相比,老房子的貸款條件通常更為嚴格,因為老房子所面臨的維修、保養及折舊等問題會提高貸款風險。

老房子的定義與分類

一、幾年的房子算老房子?

臺灣目前沒有法律認定什麼是「老房子」,一般大眾之所以認為屋齡30年以上就算是老房子,主要是參考都市危險及老舊建築物加速重建條例認定的屋齡為主。即便是30年以上的老房子依然是很多人購屋的選擇,以下內容將讓您對房屋有基本的概念:

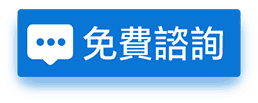

- 老屋的5個優點

- 價格比新屋低:老屋的總價通常較低,對於預算有限的購房者來說是一個較經濟實惠的選擇。

- 空間利用率高:老屋的公設比通常比較低,因此實際可用的居住空間較大,能更有效地規劃使用面積。

- 地點優越:許多老屋位於市中心或生活機能成熟的社區,這些地點通常交通便利,周邊設施完善。

- 潛在的都市更新機會:老屋有可能參與都市更新或危老重建計劃,屋主可以藉由都更獲得新建物的所有權,提升房產價值。

- 獨特的建築風格:一些老屋具有獨特的建築風格和歷史價值,對於喜愛復古風格的屋主有特別的吸引力。

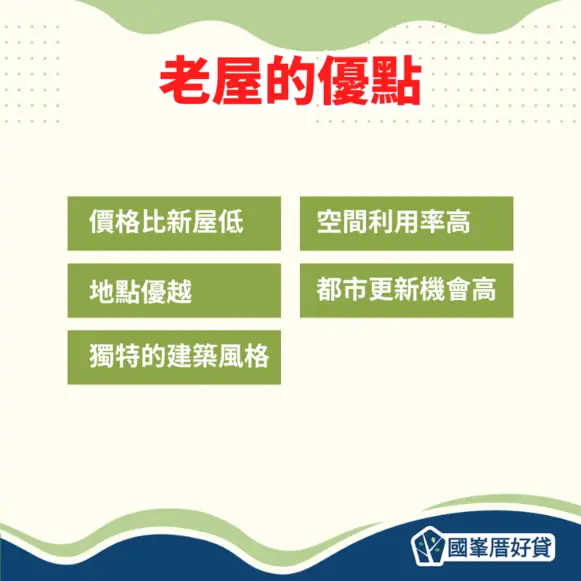

- 老屋的7個缺點

- 維修成本高:老屋因為年久失修,需要進行大規模的維修和翻新,將會增加居住成本。

- 貸款條件嚴格:由於老屋的風險較高,銀行和貸款機構通常對老屋貸款的條件更為嚴格,貸款成數會比較低、利率較高。

- 結構安全問題:老屋可能存在結構老化、建材損壞等安全隱患,需要進行專業的檢查和修繕。

- 設備老舊:老屋的水電管線、空調設備等設施可能已經老舊,需要更換或升級才能滿足生活的需求。

- 能源效率低:老屋的設計和建造標準較傳統,可能導致能源消耗高,居住上也比較不便利。

- 潛在的法律問題:老屋的產權複雜,可能存在多位共有人或歷史遺留的法律問題,需要仔細核查房屋的合法性和產權狀況。

- 轉售困難:由於市場需求較低,老屋轉售可能需要更長的時間,且價格難以抬高,屋主的投資報酬率相對較低。

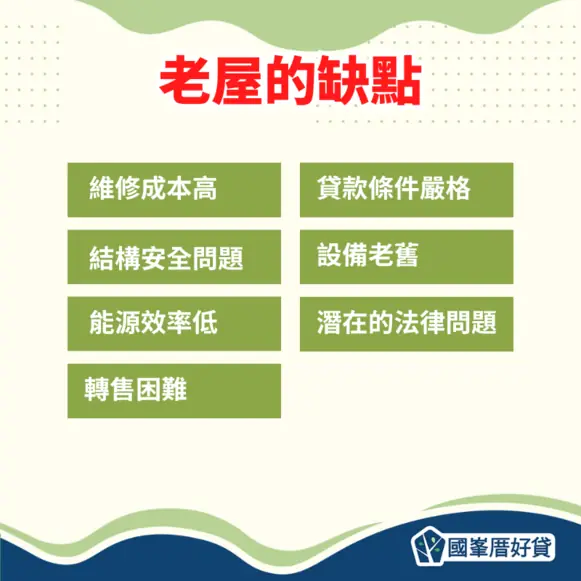

二、房子的分類

房子按照年齡或是屋況一共有4種不同的分類。

- 新成屋

- 入住狀況:無(通常是新建的房屋,尚未使用)。

- 屋齡:2年以內。

- 貸款成數:較高(最高可達到銀行房屋鑑價的80%),因為這些房屋的狀況良好,風險較低。

- 新古屋

- 入住狀況:無。

- 屋齡:約介於3年至10年之間。

- 貸款成數:中等(貸款成數會根據房屋的實際狀況以及借款人條件而定)。

- 中古屋

- 入住狀況:有(已經使用過)。

- 屋齡:只要是有居住使用過都算是中古屋,大部分屋齡介於10~20年。

- 貸款成數:中等(一般銀行可貸到房屋鑑價的60%至70%),雖然房屋有一定的使用年限,但房屋狀況、周邊環境與設施通常還在可接受範圍中。

- 老屋

- 入住狀況:有(使用年限長,可能需要維修或翻新)。

- 屋齡:大多是指屋齡高於30年以上的房屋。

- 貸款成數:較低(銀行房屋鑑價通常為50%至60%),因為老房子的價值和使用期限、範圍可能會受到影響,導致貸款成數普遍不高。

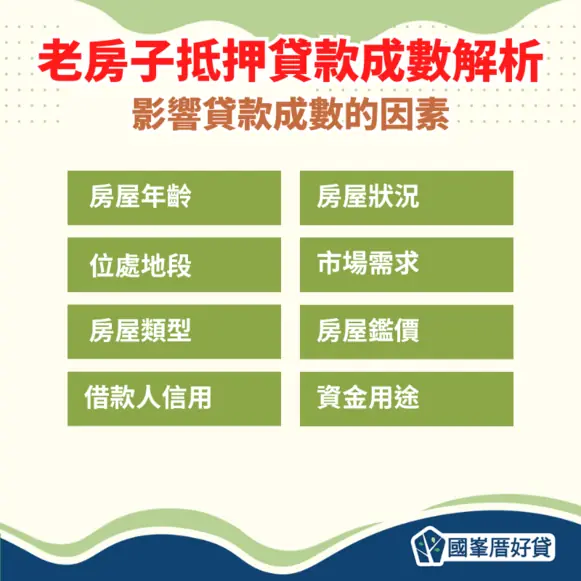

老房子抵押貸款成數影響的8個關鍵

影響一間房屋的貸款成數因素有很多,我們一共分析出以下8種可能會影響到貸款成數的狀況,並且整理出細節原因,讓有需要做老房子抵押貸款的民眾,能夠透過以下這些內容判斷。

- 屋齡

屋齡越大,房屋的老化程度越高,貸款成數通常會比較低,一般屋齡超過30年的老房子申辦抵押貸款,成數會受到較大影響。 - 房屋狀況

房屋的結構和內部設施狀況會直接影響到房子抵押貸款成數,如果房屋需要大量維修或已經有結構性損壞,貸款成數會更低。 - 地段

房屋所在地區是影響房子抵押貸款成數的重要因素,位於市中心或交通便利的區域,房屋價值較高,貸款成數也相對較高。 - 市場需求

老房子所在地區的市場需求高低也會影響抵押貸款成數,市場需求越高,房屋更容易出售或出租,貸款成數也會提高。 - 房屋類型

不同類型的房屋(如公寓、獨棟別墅),在房屋抵押貸款成數上會有所不同,例如公寓的貸款成數通常低於獨棟別墅。 - 借款人信用

借款人的信用記錄、財務狀況和還款能力也是影響老房子抵押貸款成數的因素之一,良好的信用記錄和穩定的收入有助於提高貸款成數。 - 房屋鑑價

銀行或貸款機構會根據房屋的市場價值,評估可放款的範圍,房屋鑑價金額越高,越有機會獲得高額貸款資金。 - 資金用途

貸款的資金用途也會影響老房子抵押貸款成數,自住型貸款通常比投資型貸款有更高的成數。

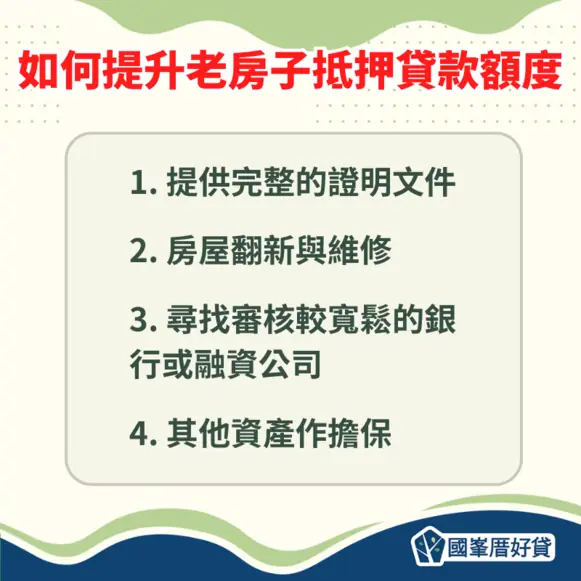

如何提升老房子抵押貸款額度?

一、提供完整的證明文件

其實不論是申請什麼樣的房子抵押貸款,都必須要提供完整的證明文件,包含以下4種,而每一種都會影響到貸款單位最後審核的貸款額度,因此缺一不可。

收入證明

提供收入證明能證明財力的穩定程度,如薪資單、稅單、銀行存款證明等,向貸款機構證明你有足夠的能力償還貸款。

資產證明

提供個人資產的證明,如股票、債券、儲蓄保單、不動產等,這些資產可以提高你的財務穩定性,增加貸款機構對你的信任。

信用記錄

保持良好的信用記錄,避免逾期還款或其他不良繳款行為,將有機會獲得高額貸款。

負債狀況

提供詳細的負債狀況,並將負債控制在合理範圍內,較低的負債比率可以提高貸款機構的信任,從而增加貸款額度。

想要知道「財力證明怎麼申請?什麼時候會用到?」嗎?← 點擊立刻前往了解

二、房屋翻新與維修

將老房屋重新進行翻新和維修,確實有機會幫助提升老房屋的價值,進而影響到在貸款機構申請到更高的額度,但翻修不是重新油漆就好,而是針對以下4處進行改善和改造。

結構性修繕

對房屋進行必要的結構性修繕,如修補屋頂、強化基礎性設施、更換老化的管道和電線等,這些修繕工程可以提高房屋的安全性和耐久性。

內部裝修

翻新房屋內部設施,如廚房、浴室、地板、牆壁等,提高居住的方便性與舒適度,可以增加房屋的吸引力和市場價值。

節能改造

進行節能改造,如隔熱材料、省水設備等,不僅可以降低能源消耗,還能提高房屋的環保性和舒適度。

外部環境改善

改善房屋的外部環境,如美化庭院、修繕圍牆、改善排水系統等,可以提升房屋的整體價值。

三、尋找審核較寬鬆的銀行或融資公司

就算都同是﹝銀行﹞這個管道,也會因為不同家銀行而有不同的審核條件和彈性度,因此老房子更是要找尋對於放貸條件較為寬容的銀行機構貸款,才能夠有效通過並且取得理想的資金。但除了銀行這樣的貸款管道外,其實也有其他的貸款管道,如:租賃融資公司,也是一個既合法又安全的貸款管道,但對比銀行來說,審核條件更加寬鬆的貸款方式。

了解不同貸款機構的貸款方式

各家銀行和融資公司對老房子抵押貸款審核標準不同,選擇對老房子貸款審核較為寬鬆的機構申請,能提高過件率、滿足自身貸款需求。

選擇合法的融資貸款機構

有些融資公司有提供老房子抵押貸款服務,這些機構可能會提供更靈活的貸款條件和更高的貸款額度,如國峯厝好貸專案領先業界:貸款額度最高3,000萬、年限最長15年、月付金合理、無任何代辦費,合理的還款方式也能幫助你把款項還清。

四、使用其他資產作擔保

當然增加其他財力條件進行擔保或是佐證,是極為有效的一種方式,這不僅限於是在老屋貸款的時候有效,在任何貸款想要增加更多的額度資金時,這都是一種相當有效的證明。

不動產

如果您擁有其他不動產,可以將其作為附加擔保,增加老房子抵押貸款額度,多數貸款機構會根據您所提供的不動產價值提供更高的貸款額度,但放款結果仍需以各家規範為主。

動產

提供動產作為擔保,也有機會增加老房子抵押貸款的核貸機會和額度。

投資資產

使用股票、債券、基金等投資資產作擔保,這些資產的價值有機會增加貸款機構對借款人的信任度,提升放款條件。

保險單

提供儲蓄保單或其他高價值保險單作為擔保,這些資產有機會提高老房子抵押貸款申請的成功率和貸款額度。

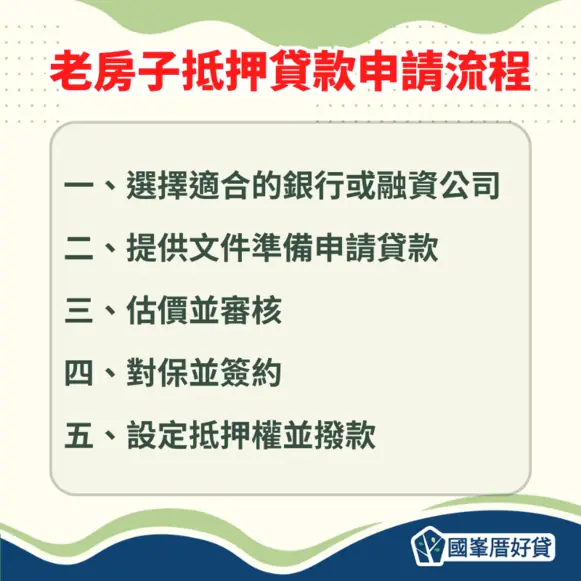

老房子抵押貸款申請流程

老屋貸款申請資料有哪些?

- 身份證明:身份證或護照影本。

- 收入證明:薪資單、稅單、銀行存款證明等。

- 財力證明:其他不動產證明、股票、債券等資產證明。

- 房屋證明:房屋所有權狀、土地使用權證明。

老屋貸款申請需要那些步驟流程?

步驟一:選擇適合的銀行或融資公司

- 比較不同銀行和融資公司的貸款條件,包括利率、貸款額度等。

- 選擇一家貸款條件最符合您需求的機構。

步驟二:提供文件準備申請貸款

- 按照貸款機構的要求,準備所有必要的申請資料。

- 確保所有文件齊全,包括身份證明、收入證明、工作證明、房屋證明等。

步驟三:估價並審核

- 貸款機構對房屋進行評估,確定房屋的市場價值。

- 貸款機構對借款人的信用記錄、收入狀況、負債比等條件進行審核,評估還款能力。

步驟四:對保並簽約

- 貸款審核通過後,貸款機構與借款人簽訂貸款合約,確認貸款額度、利率、還款期限等條款。

步驟五:設定抵押權並撥款

- 簽訂貸款合約後,地政事務所會核發「他項權利證明」設定抵押權。

- 完成抵押權設定後,貸款機構將資金撥付到借款人指定的銀行帳戶。

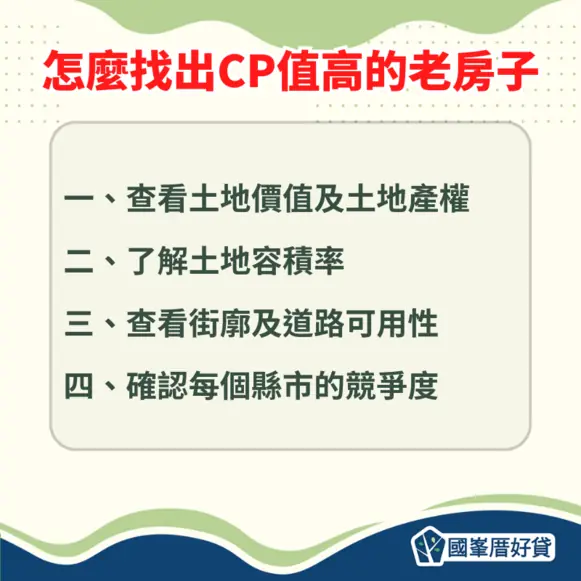

怎麼找出CP值高的老房子?

購買老屋不見得不好,除了因為土地容積率高,更重要的是老房子大多都是都市發展時較早建立的房屋,通常都是圍繞在市中心蛋黃區內,在生活機能方面發展成熟且較為完善,且若為社區型房屋,在公設比方面也比現在的新成屋要低上許多,甚至是非常純粹的0公設住宅,而如果是公寓型房屋,更有機會被劃入都市更新計畫之中,可望未來重新建造房屋。因此該如何找出這類的房屋,就跟著國峯厝好貸一起了解。

第一、查看土地價值及土地產權

透過查看該地段的土地價值和該房屋的土地產權

土地價值

- 地段:選擇位於交通便利、生活機能完善的地段,這些地區的土地價值較高,老房子的保值性和增值潛力更大。

- 周邊設施:靠近學校、醫院、公園和商場的地區,土地價值通常較高。

- 發展潛力:有都市更新計劃或未來發展潛力高的地區,土地價值會隨著開發而跟著提高。

土地產權

- 獨立所有權:擁有完整的土地所有權,無持分問題的房屋,貸款和轉售較為簡單。

- 共有人數:持分房屋的共有人數越少,處理房屋交易和貸款時的協調難度越低。

第二、了解土地容積率

容積率越高,代表土地上可建築的面積越大,發展潛力越高。

高容積率

位於市中心或主要商業區的土地通常具有較高的容積率。

低容積率

低容積率的土地通常位於較偏遠或限制較多的地區,發展潛力則比較有限。

第三、查看街廓及道路可用性

街廓

- 「街廓」的定義是指,都市計畫範圍內,由都市計畫道路圍繞而成的一塊土地。

- 規劃良好:選擇位於街廓規劃良好的地區,這些地區的基礎設施完善,居住品質高。

- 街廓方正完整:規劃方正且完整的街區,對於都市發展和重建有利,這類地區的房產價值較高。

道路可用性

- 道路寬敞度:巷道寬敞的地區可以建設更多的樓層,提供更大的發展潛力和更高的房產價值;相反巷道狹窄的地區可建樓層數較少,可能會限制地區發展。

第四、確認每個縣市的競爭度

各縣市的競爭力不同,將反映在房屋價值上,以下舉例來說:

台北市

高接受度:台北市中心區域,如大安區、信義區、中正區,這些地區土地價值高,發展潛力大,老房子保值性強。

新北市

中高接受度:板橋區、新店區、中和區,這些區域生活機能完善,交通便利,老房子具有較高的增值潛力。

台中市

高接受度:西屯區、南屯區、北屯區,這些地區發展迅速,土地價值逐年上升,老房子的投資回報率較高。

高雄市

中高接受度:苓雅區、左營區、鼓山區,這些區域基礎設施完善,發展潛力大,老房子保值性好。

台南市

中等接受度:東區、中西區,這些地區文化底蘊深厚,生活便利,老房子的市場接受度較高。

備註:以上內容僅供參考,各地區房屋市價建議參考內政部實價登錄網站,並以各貸款機構審核結果為主。

延伸閱讀:老房子貸款最高只有6成?3個方法教你提高可貸款額度!

銀行老房子抵押貸款被婉拒,還有哪些貸款管道?

許多人辦理老房子抵押貸款,往往會遇到銀行貸款成數低或不易通過等情況,銀行貸款無法滿足您的需求時,還有融資公司和民間公司等管道可以考慮,以下幫大家分析這三個管道申辦老房子抵押貸款的差別:

| 管道 | 辦理時間 | 還款年限 | 貸款額度 | 還款方式 | 申請限制 | 過件率 | 風險程度 |

|---|---|---|---|---|---|---|---|

| 銀行 | 約 1 ~ 2周 |

屋齡+貸款年限 不得超過 60 |

最高 8 成 | 本息均攤 | 嚴格 | 低 | 低 |

| 融資公司 | 最快3天審核撥款 | 7 ~ 15 年 | 最高 120 % | 本息均攤 | 有彈性 | 高 | 低 |

| 民間公司 | 約 1 ~ 3 天 |

隨借隨還 無所謂上限 |

無公定 |

每月僅繳息 直至可一次性償還 |

幾乎無限制 | 100% | 高 |

融資公司

融資公司提供的貸款條件通常比銀行寬鬆,特別是針對老房子抵押貸款,如國峯厝好貸是一家值得推薦的合法經營融資公司,以下是其特點和優勢:

- 合法經營:國峯厝好貸在政府監管下運營,保障借貸雙方的合法權益。

- 經營歷史悠久:擁有豐富的從業經驗,深受客戶信賴。

- 還款年限最長:提供靈活的還款期限,最長可達15年,方便借款人根據自身情況選擇合適的還款計劃。

- 老房子抵押貸款金額高:根據房屋的市場價值提供高額貸款,最高可達房屋評估價值的120%。

- 審核寬鬆:相比銀行,國峯厝好貸的審核標準更為寬鬆,對於信用評分較低或有信用瑕疵的借款人更方便獲得貸款。

- 快速放款:審核通過後,資金最短3天內就可以撥款到借款人帳戶,滿足急需資金的需求。

- 服務快速:比起銀行辦理速度,國峯厝好貸服務快速,幫助您在最短時間內解決財務窘境,借款人甚至可以免費評估。

民間公司

民間貸款通常由個人或小型貸款公司提供撥款,申請門檻較低,審核速度快,但利率相對較高,適合需要快速資金周轉的借款人。以下是民間貸款的主要特點:

- 申請門檻低:不要求信用評分或財務狀況。

- 審核速度快:通常1-3天內即可完成審核並放款。

- 只繳息不還本:只繳息不還本的還款方式,讓借款人難以還清貸款。

- 利率較高:由於風險較高,利率通常高於銀行貸款,且有違法嫌疑。

老房子抵押貸款常見問題QA

老房子抵押貸款的寬限期是多久?

老房子抵押貸款的寬限期視機構而定:銀行通常6個月至1年,融資公司則約6個月至2年,民間貸款則視個別公司規定。

老房子抵押貸款能否提前還款?

通常可以提前還款,但可能需支付違約金。建議申請貸款前確認相關條款,避免額外費用。

老房子抵押貸款還會支出哪些費用?

貸款相關費用包括:1. 代償手續費 (約2,000~20,000元)、2. 房屋貸款開辦費 (約3,000~8,000元)、3. 帳務管理費 (約3,000~5,000元)。

若房屋位於偏遠地區,能否申請抵押貸款?

可以,但貸款額度和條件受影響。銀行對偏遠地區房屋審核較嚴格,額度可能較低,審核時間較長。

抵押貸款後是否能轉售房屋?

可以,但需先償還貸款並解除抵押權。可選擇1. 買方承接貸款,或2. 清償貸款後解除抵押權。

老房子抵押貸款的用途?

貸款資金可用於創業、醫療支出或生活急用,但須經貸款機構同意。

房屋已經有抵押貸款,是否可以再申請二胎貸款?

可以,但需視房屋剩餘可貸款空間、借款人信用與收入條件決定審核結果。

結論

一、申請老房子抵押貸款的關鍵

- 房屋狀況評估

房屋的狀況會影響貸款的批准和放款條件,借款前應確保房屋結構與狀況良好,並進行必要的維修和保養。 - 貸款額度與期限

根據房屋價值和個人還款能力選擇合適的貸款額度和期限,避免過度借貸。 - 利率和費用

比較不同貸款機構的利率和相關費用,選擇最有利的條件。 - 文件準備

準備好所有必要的文件,包括房屋權狀、收入或工作證明等,加快審核過程。 - 信用程度

維持良好的信用評分,以免影響貸款的過件率和放款條件。

二、選擇合適貸款方案的重要性

- 利率種類

選擇固定利率還是浮動利率,取決於市場狀況和個人風險承受能力。 - 還款方式

了解不同還款方式的優缺點,選擇最適合自身經濟狀況的方式。 - 貸款額度與期限

根據自身的財務狀況選擇合適的貸款額度和期限,避免過高的還款壓力。 - 提前還款條款

了解提前還款的條款和費用,確保在有能力時能夠靈活還款。 - 貸款機構的信用和服務

選擇信用良好且服務質量高的貸款機構,讓您在貸款過程中獲得更專業的協助。

國峯厝好貸 由上市櫃融資公司直接撥款,無任何代辦費,服務品質受國際ISO 9001認證肯定、資訊安全也受國際ISO 27001認證,提供借款人專業、安全的貸款環境。