房屋轉增貸申請流程怎麼跑?8間銀行房屋轉增貸條件一次看!

- 房屋貸款

- 發布日期:2025-01-21

- 最近更新: 2025-02-06

目錄

Toggle房屋轉增貸是什麼?

房屋轉增貸,是指在已經有房貸的基礎上,依據房屋的現有市值或可貸款空間,向銀行或其他貸款機構申請貸款。轉增貸通常是指在房貸還款期間,利用房屋增值或已償還部分貸款的空間,來申請新的貸款,這種方式能讓借款人在不出售房屋的情況下取得額外資金。

申請房屋轉增貸有哪些條件?

- 房屋價值升值或本金已償還一定比例:轉增貸的額度通常取決於房屋的市價評估和可貸款空間,房價需有一定的升值空間,或原房貸的本金已償還了一部分。

- 良好的信用評分:借款人需擁有良好的信用紀錄,如信用不良會直接影響到轉增貸的審核結果。

- 穩定的收入:銀行會要求提供財力證明,確保借款人具備還款能力。

- 年齡限制:通常申請轉增貸的借款人年齡需在18至65歲之間。

- 無重大負債問題:如果借款人有其他重大債務問題,貸款機構認為風險過高,可能會影響審核順利通過。

- 無重大財務風險:包括沒有欠繳原有房貸或有其他違約記錄。

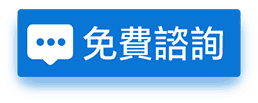

什麼情況需要房屋轉增貸?

大額資金需求

當借款人有比較大的資金需求,例如裝修房屋、醫療費、支付學費等,房屋轉增貸有機會提供額外的資金來源,而不需要通過其他高利率的貸款方式。

房屋增值

如果房屋市價顯著上升,借款人可以利用房屋的升值空間申請更多貸款。例如,最初申請的貸款是基於房屋的原始價值,但隨著房屋市價的上漲,轉增貸有機會讓借款人獲得額外資金。

債務整合

借款人可以通過房屋轉增貸來整合其他高利率的債務,如信用卡債務或個人信貸等,將高利息的債務用比較低的房貸利率進行規劃,減少每月的利息支出。

應急資金需求

遇到突發事件或緊急狀況(如醫療費用、家庭事故等)需要大筆資金時,房屋轉增貸可以快速提供額外資金,減少短期內的財務壓力。

投資項目

有些人可能會利用房屋轉增貸來進行投資,將額外的資金用於開展事業等投資方法,希望獲取更高的投資回報。

提升房屋價值

如果想進行房屋翻新或擴建以提升房屋的市場價值,房屋轉增貸是一個可行的資金來源方式,這可以在提升居住品質的同時,增加房屋未來的升值潛力。

房屋轉增貸流程

- 提出申請:借款人需向銀行或貸款機構提出轉增貸申請,申請時需準備相關文件,包括身份證明、收入證明、房屋所有權證明、原房貸繳款明細等。

- 不動產估價:銀行會安排專業的估價師對房屋進行估價,確定房屋的市值及增貸額度,這步驟的目的是評估房屋是否具備足夠的價值來申請增貸。

- 審核內容:銀行或貸款機構會對借款人提供的資料進行審核,包括信用評分、收入穩定性、房屋估價結果等,目的是確保借款人有足夠的還款能力,以及確認房屋是否有足夠的貸款空間。

- 對保簽約:審核通過後,借款人需要與貸款機構對保簽約,這個階段借雙方需要確認貸款條件、利率、還款期限等細節,並簽署相關貸款合約。

- 設定抵押權:簽約後,貸款機構會向地政事務所申請重新設定抵押權,確保貸款機構的權益。

- 撥款:抵押權設定完成後銀行會撥款,借款人可以自由使用資金並開始還款。

房屋增貸、房屋轉貸、房屋轉增貸比較

| 貸款類型 | 貸款金額 | 貸款時間 | 審核過程 | 備註 |

|---|---|---|---|---|

| 房屋增貸 | 根據房屋增值申請額外貸款 | 可延長還款期限 |

審核較快 (同一家銀行) |

增貸額度取決於房屋市值增長 |

|

房屋轉貸 轉增貸 |

根據房屋增值部分申請額外貸款或保持相同貸款額 | 可重新調整還款年限 |

審核較慢 需經過新承辦銀行完整審核 |

需支付違約金與新銀行相關手續費 需重新設定抵押權 |

房屋增貸(原銀行)

- 貸款金額:透過房屋增貸,借款人可以基於房屋的增值或已償還的本金,從原銀行申請額外的貸款金額。

- 貸款時間:增貸有機會延長貸款的還款期限,降低每月的還款壓力,讓財務安排更有彈性。

- 審核過程:由於借款人在原銀行已經有信用記錄和交易紀錄,審核過程通常會比重新向新銀行申請貸款來得快。然而,銀行對借款人的還款能力仍會嚴格要求。

- 貸款額度限制:增貸的額度主要取決於房屋的可貸款空間,如果房屋價值沒有明顯上升、已經滿貸,過件機率就會比較低。

房屋轉貸/轉增貸(新銀行)

- 貸款利率調整:房屋轉貸的主要目的是尋求更優惠的貸款利率,通常是發生在市場利率變低的情況,借款人希望藉此降低整體利息成本。

- 貸款期限調整:轉貸後有機會可以重新調整還款年限,讓借款人能用比較長的期限攤還貸款,降低每個月的還款壓力。

- 獲取額外資金:如果房屋市值上升,借款人有機會藉由轉增貸獲取額外貸款資金。

- 費用與流程:在原貸款尚未結束的情況下,申請轉貸需要支付原貸款銀行的違約金、新承辦銀行的相關手續費,約6千至9千元,以及需要重新辦理房貸的鑑價和設定抵押權等費用。

8間銀行房屋轉增貸利率、額度比較

※各家銀行轉增貸條件請依官方網站公告內容為主。

- 貸款利率:從以上表格可以看出,大多數銀行的轉增貸利率約介於2~5%之間,但每間銀行提供的皆為起始利率,最終的實際利率會依照擔保品和借款人條件而定。

- 貸款額度:大多數銀行的貸款額度最高可達85成,王道銀行則是最高可達500萬。

- 寬限期:在寬限期方面,中國信託、永豐銀行、國泰世華銀行提供了最高3年的寬限期,而玉山銀行、王道銀行和凱基銀行則沒有提供寬限期資訊。

- 貸款年限:貸款年限方面,大多數銀行提供的最長還款期限為30年,王道銀行的貸款年限相對比較短,僅提供最長15年。

銀行婉拒房屋轉增貸申請怎麼辦?

當銀行拒絕您的房屋轉增貸申請時,這可能會讓您感到挫折,但並不代表資金需求無法解決。了解銀行婉拒的原因,並針對問題做出相應的調整,能夠大大提高成功獲得貸款的機會,以下是影響銀行審核的主要因素:

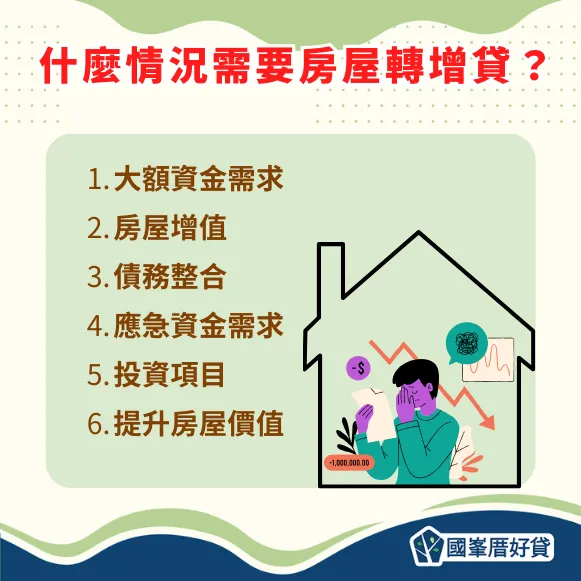

銀行審核房屋轉增貸會看哪些?

房屋的市值

- 房屋市值評估是申請房屋轉增貸的重要依據之一,銀行會對房屋進行評估,確定最新的市場價值。如果房屋市值上升,銀行可能會提供更高的貸款額度,如果房屋市值下降或過於平穩,貸款額度可能受限。

- 房屋類型與位置也會影響房屋的評估結果,地段比較佳、結構良好的房屋,通常更容易獲得高額貸款。

借款人的信用狀況

信用評分是銀行評估借款人風險的重要條件,信用紀錄良好的借款人比較有機會獲得優惠條件。反之,若借款人有逾期還款、不良債務等記錄,銀行可能會婉拒貸款申請。

借款人的收入和還款能力

- 借款人是否具備穩定且足夠的收入來源銀行也很重視,通常會要求借款人提供收入證明,例如薪資單、稅單等資料以供審核。

- 銀行會評估借款人的債務收入比率(Debt-to-Income Ratio, DTI),即借款人每月的債務支付佔其收入的比例。如果負債比過高,可能會降低獲批貸款的機會。

房屋原有貸款的還款進度

銀行會考慮借款人原有房貸的還款進度。如果借款人已經償還了相當比例的本金,銀行認為風險比較小,有機會提供更好的貸款條件。

房屋狀況與年齡

- 房屋的年齡與狀況會直接影響市場價值,同時影響可貸款額度。如果屋齡過高或屋況比較差,銀行通常能給的條件也有限。

- 新屋、狀況良好的房屋比較有機會獲得好的貸款方案。

市場利率起伏

- 市場利率會影響轉增貸利率,當利率下降時,銀行比較可能提供低利率,而當利率上升時,貸款成本增加,銀行可能會更加嚴格地審核。

- 貸款政策調整:不同時期,銀行可能會根據市場環境調整其貸款政策,比如提高或降低貸款利率、調整審核標準等。

貸款額度與還款條件

- 申請的增貸額度會影響銀行的審核標準。申請較大額度的貸款時,銀行會更謹慎地評估風險,審核時間可能較長。

- 借款人希望的還款期限、寬限期等條件也會影響申請結果。銀行會評估還款期限是否與借款人的收入情況相匹配,來確定貸款的風險。

擔保人或共同借款人

如果借款人的還款能力不夠強,銀行可能會要求提供擔保人或共同借款人。這些擔保人或共同借款人的信用和財務狀況,銀行也會嚴格審查。

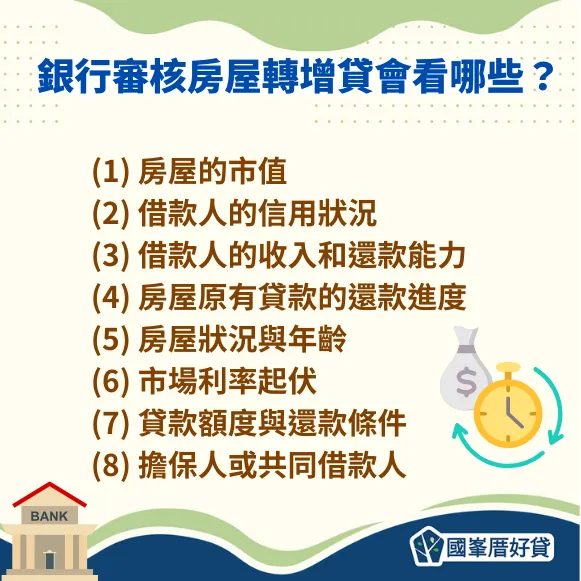

如何提高房屋轉增貸過件率?

提升個人信用評分

- 保持良好的信用記錄:確保按時支付各項貸款與信用卡帳單,避免逾期或拖欠,增加銀行對你的信任。

- 清理小額債務:儘量在申請前清償小額債務,降低個人負債比率。

增加收入證明

提交穩定收入證明:提供最近的薪資單、綜合所得稅等文件,證明您有穩定的收入來源,收入穩定性越高,銀行會認為您的還款能力更強,進而提高過件機率。若有額外收入來源(如房租、兼職收入等)也可以提供,顯示您有多筆收入來源來應對貸款償還。

選擇適當的貸款額度

避免超貸申請:申請的轉增貸額度應與房屋的增值部分相應,如果申請額度過高,超出銀行認為的可貸款範圍,可能會導致申請被直接婉拒。

維護房屋狀況提升房屋價值

- 進行必要的房屋維修:房屋的外觀和結構狀況良好,有助於提高房屋的市場價值,並直接影響貸款額度。

- 選擇合適時機申請:當房市穩定且房屋市值上升時,申請轉增貸比較有機會成功核貸。

尋找擔保人或共同借款人

增加擔保人或共同借款人:如果您的還款能力或信用評分不夠高,尋找具有良好信用和穩定收入的擔保人或共同借款人,可以降低銀行的風險評估,增加核准機會。

選擇適合的貸款方案

比較不同銀行的貸款方案:不同銀行對房屋轉增貸的條件有所差異,提前比較各家銀行貸款條件,能夠提高貸款成功率。

積極與銀行溝通

- 保持良好的溝通:申請過程積極與銀行保持溝通,提供所需文件並解釋自己的財務狀況和還款計畫,讓銀行對您更加理解。

- 提早準備必要文件:提前準備好所需的資料和證明文件,可以加快審核流程、提高過件速度。

除了房屋轉增貸還有其它融資方法

房屋二胎貸款

基於房屋的剩餘可貸空間,向貸款機構申請第二順位的抵押貸款,代表借款人在原有房貸(第一順位)的基礎上,申請額外的貸款。

適用情況:適合已經有房貸,但房屋仍有可貸款空間,且需要額外資金的借款人。房屋二胎貸款的利率通常會比較高一點點。

信用貸款

無需抵押物貸款,根據借款人的信用狀況、收入和還款能力來決定貸款金額和利率,審核內容主要會看借款人的信用評分。

適用情況:信用貸款適合收入穩定、信用紀錄良好且短期內需要小額資金的人,利率通常會高於房屋貸款。

汽車貸款

汽車貸款是以汽車作為抵押物來申請貸款,借款人可以跟銀行或其他貸款機構申請,同時繼續使用汽車。

適用情況:適合擁有汽車且需要資金的人,貸款額度通常取決於汽車的價值,利率則是根據車齡和借款人條件而定。

房屋二胎貸款是一種常見的融資方式,適合已經有房貸且需要額外資金的人。信用貸款及汽車貸款各有不同的申請條件和適用情況,借款人需要根據需求和資產狀況,選擇合適的融資方案。

房屋二胎管道怎麼找?

在申請房屋二胎貸款時,如果被銀行婉拒,可以試著找尋合法合規的融資公司,確保貸款過程的安全性,也能獲得較好的貸款條件。

- 融資公司提供的貸款額度靈活,審核比銀行寬鬆,特別適合需要快速取得資金的借款人。

- 經政府合法立案的融資公司有經營資格,讓借款人在申請貸款時更有保障。

- 合法的貸款管道不會向借款人申請代辦費,減少貸款額外成本。

- 融資二胎靈活的貸款額度和條件,可以滿足不同借款人的財務需求。

如果您有房屋二胎貸款的需求,歡迎立即聯繫 國峯厝好貸,我們提供免費諮詢服務。

房屋轉增貸常見問題QA

購屋多久後申請轉增貸比較好?

建議購屋後至少還款2年以上並正常還款,房屋增值及償還本金後,轉增貸通過率較高。

如果房屋共同持有,也可以申請房屋轉增貸嗎?

可以,但需所有共有人同意並簽署相關文件,確保房屋所有權沒有異議。

我可以用房屋轉增貸的錢用來買車或留學?

可以。房屋轉增貸資金用途靈活,包括買車、留學、裝修等用途,需符合貸款規範。

我已經有二胎,還可以申請房屋轉增貸嗎?

可能受限於房屋可貸款空間,需根據房屋市值、借款人條件及貸款機構標準決定是否可申請。