以房貸款方式有哪些?銀行以外1種管道順利貸款

- 房屋貸款

- 發布日期:2025-04-10

- 最近更新: 2025-04-10

以房貸款是利用房子抵押的方式來申辦貸款,不僅能幫助借款人補足自備款以外的剩餘金額,也能透過現有房屋的價值取得資金,還有靈活的還款方式可以選擇。不過,許多人對於以房貸款的種類以及除了銀行之外的貸款管道仍不了解。文中將深入探討各種以房貸款的選擇,並介紹過件率更高的貸款管道,幫助讀者找到適合自己的貸款方案。

目錄

Toggle以房貸款:傳統的購房方式

以房貸款的基本概念與優勢

以房貸款包括一般的買屋房貸,顯而易見,就是以房產作為抵押向貸款機構借款的方式。這種貸款方式的最大優勢在於利率相對較低,且貸款金額通常較高,能夠滿足買房者的大部分資金需求,且具有靈活的還款選項,適合不同財務狀況的買房者。

申請以房貸款的基本條件與流程

申請以房貸款的基本條件包括:

- 穩定的收入來源

- 良好的信用紀錄

- 符合貸款機構要求的房產價值

申請流程:

- 準備資料:包括借款人的身份證明、收入證明、房產證明等。

- 提出申請:向選定的金融機構提交貸款申請以及相關資料。

- 評估與審核:貸款機構對申請人及房產進行評估和審核。

- 簽約對保:審核通過後,雙方簽訂貸款合約。

- 設定抵押:將不動產設定抵押權給貸款公司,使其成為債權人。

- 放款:貸款機構將款項擴款至申請人指定帳戶。

本息攤還和本金攤還概念大不同

以房貸款的利率主要分為固定利率和浮動利率兩種,固定利率在整個貸款期間保持不變,適合擔心未來市場利率可能大幅波動,且不希望面臨利率上升風險的借款人;浮動利率則會隨市場或政府政策利率變動而調整,適合願意承擔一定風險,具備足夠還款能力的借款人。

本息攤還和本金攤還差別

在選擇還款方式時,借款人主要面臨兩種選擇:本息攤還和本金攤還,這兩種方式各有其優缺點。

本息攤還:每月還款額固定,適合希望每月支出穩定的借款人,但總支付利息較高。

本金攤還:初期月付較高,適合有較強償還能力的借款人,總支付利息較低。

- 本息攤還(等額本息)

本息攤還指的是在整個貸款期限內,每月償還相同金額的款項,其中包含一部分本金和一部分利息。在初期還款中利息佔比較大,隨著還款期本金佔比逐漸減少。本息攤還的優點是每月還款金額固定,有助於借款人做長期的財務規劃,特別適合收入穩定且希望月還款壓力較小的借款人。然而,這種方式在整個貸款期限內支付的總利息相對較高。- 本息攤還計算方式

本金+利息=固定值,不過初期和後期支付的本金、利息比例會有所差別:

初期:本金<利息

後期:本金>利息

- 本息攤還計算方式

- 本金攤還(等額本金)

本金攤還是指每月償還相同金額的本金,加上當期應支付的利息,由於每月償還的本金相同,隨著本金逐漸減少,每月支付的利息也隨之減少,因此還款額在初期較高,後期逐漸減少,這種方式的優點是總利息支出較少,適合在早期能承受較高還款壓力且希望減少總還款額的借款人,不過初期還款壓力較大,需要借款人具備較強的還款能力。- 本金攤還計算方式

本金+利息=貨款總額 ÷ 貸款總月數+前期貸款餘額X(年利率 ÷ 12)。

- 本金攤還計算方式

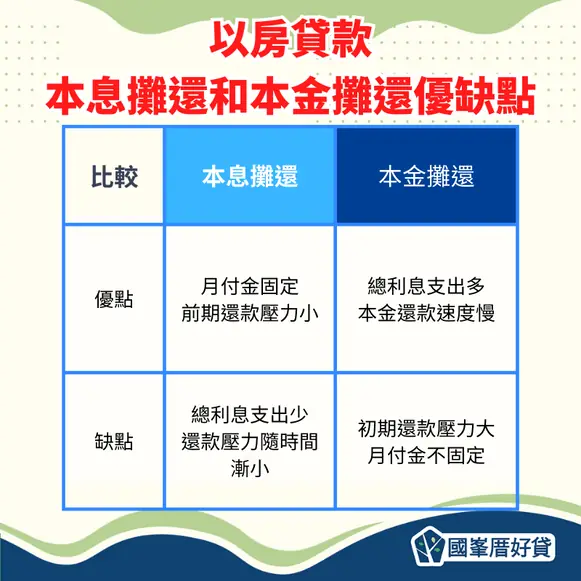

本息攤還和本金攤還優缺點

在選擇以房貸款的還款方式時,了解本息攤還和本金攤還的優缺點有助於借款人根據自身情況做出最合適的決定:

- 本息攤還(等額本息)

- 優點

- 月付金固定:每月還款額固定不變,便於借款人進行長期的財務規劃和預算管理。

- 前期還款壓力小:還款初期每月支付的金額相對較小,適合收入穩定且不希望前期還款壓力過大的借款人。

- 缺點

- 總利息支出較高:由於每月還款額中的利息比例在初期較高,整體貸款期間內支付的總利息較多。

- 本金還款速度慢:前期主要償還利息,本金還款速度較慢,貸款餘額減少緩慢。

- 優點

- 本金攤還(等額本金)

- 優點

- 總利息支出較少:由於每月還款的本金固定,貸款餘額逐月減少,必須先苦後甘。

- 還款壓力逐漸減輕:隨著本金逐月減少,每月支付的利息也逐漸減少,後期還款壓力相對較小。

- 缺點

- 前期還款壓力大:還款初期每月還款額較高,需要借款人具備較強的還款能力,適合收入較高且希望儘早減少貸款餘額的借款人。

- 月付金不固定:每月還款額逐漸減少,對於一些借款人來說可能不便於長期財務規劃。

- 優點

- 比較總結

- 本息攤還:適合收入穩定、不希望前期還款壓力過大的借款人,雖然總利息支出比較高一點,但每月固定的還款額有助於財務規劃。

- 本金攤還:適合收入較高、能承受前期較大還款壓力的借款人,總利息支出較少,後期還款壓力逐漸減輕,有助於儘早減少貸款餘額。

增貸:如何在已有房貸基礎進行以房貸款

房屋增貸是指當借款人已償還部分房貸本金後,利用原來的房屋作為抵押,向提供原房貸的銀行申請新的貸款,即使借款人尚未完全清償原房貸,他們仍可能獲得額外的資金,並且無需出售房屋,不過這種方式會帶給借款人雙重房貸的壓力,因此借款人在考慮增貸時,必須仔細評估自己的還款能力,確保能夠同時應對兩筆貸款的還款金額。

房屋增貸的條件有哪些?

申辦房屋增貸需要滿足一些條件,確保借款人具備增貸的能力和資格,以下是一般情況下房屋增貸所需的條件:

- 房屋可貸款空間:房屋的當前市場價值必須高於現有貸款空間,代表房屋已經累積了一定的淨值,可以用作增貸的擔保。

- 原貸款的償還進度:借款人已經償還了一定比例的原房貸本金,具體要求可能因銀行政策而異,但通常會要求已償還至少20%-30%的原貸款本金。

- 良好的信用記錄:借款人需具備良好的信用記錄,表示借款人過去按時還款,且未有拖欠記錄,銀行會根據信用記錄來評估借貸的風險。

- 穩定的收入來源:借款人需提供穩定的收入證明,以證明自己有能力償還增貸後的雙重貸款,包括薪資單、稅務記錄、銀行帳戶存款等。

- 符合銀行增貸條件:每家銀行對增貸的要求和條件有所不同,借款人需了解並符合所選銀行的具體增貸要求和條件。

- 房產狀況良好:房屋需處於良好狀態,無重大損壞或法律糾紛,確保房屋的抵押價值不受影響。

增貸申請流程

- 準備申請資料:包括借款人的身份證明、收入證明、信用報告、房產證明等資料。

- 提交增貸申請:向提供原房貸的銀行提交增貸申請及相關資料。

- 銀行審核與評估:銀行對借款人的信用狀況、收入情況以及房屋價值進行審核和評估。

- 對保簽約:審核通過後,借款人與銀行進行對保,並簽訂增貸合約,確定貸款條款和條件。

- 放款:銀行將增貸資金撥款至借款人指定賬戶。

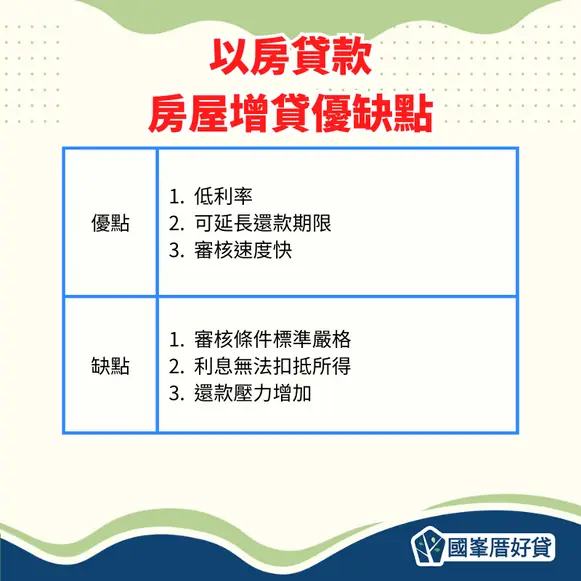

房屋增貸的優缺點

房屋增貸是一種利用現有房屋可貸款空間進行額外貸款的融資方式,這種方式具有多方面的優勢,但也伴隨著一些缺點。以下是房屋增貸的主要優缺點:

- 優點

- 低利率:房屋增貸通常具有較低的利率,因為房屋作為抵押品降低了貸款風險,相比於無抵押貸款,增貸的利率更具吸引力。

- 延長還款期限:房屋增貸通常可以幫助延長還款期限,這使得每月還款金額相對較低,減輕了借款人的短期還款壓力,便於財務管理。

- 審核速度快:因為是原銀行申辦,增貸的審核過程通常較為簡單快速,這對於急需資金的借款人來說是一個重要的優勢。

- 缺點

- 嚴格審核:銀行房屋增貸需要進行嚴格的審核,包括對房屋價值、借款人信用記錄、收入來源等多方面的評估,這些審核程序可能較為繁瑣,且未必能保證通過。

- 利息不得列扣抵所得:房屋增貸所支付的利息無法在個人所得稅申報時列為扣抵項目,等於間接增加借款人的財務成本。

- 還款壓力增加:增貸代表借款人需要同時償還原有房貸和新的增貸,對借款人增加財務壓力。

想要用房屋增貸來獲取資金嗎?那你可能會想要知道 → 房屋增貸需要哪些申請條件?6個方法教你提升過件率!

轉貸:如何利用以房貸款優化你的房貸條件

什麼是房屋轉貸?

房屋轉貸是指將現有的房屋貸款從一家銀行,轉移到另一家銀行,獲得更好的貸款條件,包括降低利率、延長還款年限等。轉貸過程類似於重新申請房貸,一樣需要進行嚴格的評估和審核,房屋轉貸可以幫助借款人節省利息支出,延長還款期限,或者獲得更靈活的貸款條件。

房屋轉貸三個關鍵

在進行房屋轉貸之前,有三個關鍵點需要特別注意:

- 多比較不同貸款條件

市面上的房屋轉貸方案眾多,每家銀行提供的條件和優惠也有所不同,因此,借款人在決定轉貸前,應該仔細比較各家銀行的轉貸條件,包括利率、貸款成數、手續費、還款期限等,選擇最適合自己的方案。 - 小心額外費用

房屋轉貸過程中可能會產生一些額外費用,如手續費、塗銷費、地政重新設定費用等。這些費用會增加轉貸的總成本,因此借款人在計算轉貸的成本時,應該將這些額外費用考慮在內,以確保轉貸後能夠真正節省成本。 - 注意聯徵次數

每次申請以房貸款時,銀行都會至聯徵中心查詢借款人的聯徵狀況,頻繁的信用查詢會對借款人的信用評分產生負面影響。因此,在申請房屋轉貸時,應該注意在三個月內的信用查詢次數不可超過三次,以免影響信用評分和轉貸申請的成功率。

房屋轉貸流程

- 房屋轉貸申請

- 準備文件:準備借款人的身份證明、收入證明、現有貸款合約、房屋所有權證明等資料。

- 提交申請:向選定的銀行或金融機構提交轉貸申請,附上所有必要文件,並填寫貸款申請書。

- 進行房屋鑑價與審核

- 銀行或金融機構安排鑑價:新貸款機構會對房屋進行市場價值評估。

- 審核借款人條件:銀行或其他金融機構會檢查借款人的收入穩定性、信用評分、工作穩定性和負債比率等。

- 對保簽約

- 審核通過後對保:如果申請通過,新貸款機構需與借款人安排對保流程,以確認借款人與貸款條款的合約效力。

- 對保後雙方即可簽立貸款合約。

- 抵押權設定

- 設定新的抵押權:新貸款機構會在房屋上設定新的抵押權,並至地政事務所辦理。

- 代償並撥款

- 清償原本的貸款:新貸款機構會將部分撥款金額用於清償原本的貸款餘額,包括任何借款人應付的違約金等。

- 撥款至借款人:清償原貸款後,新貸款機構會將剩餘款項撥款至借款人賬戶。

- 至地政事務所塗銷

- 原先抵押權塗銷:前貸款機構的抵押權需到地政事務所辦理塗銷手續。

- 確認新的抵押權生效:確保新的抵押權(辦理轉貸的貸款機構)在地政事務所完成登記,確保法律效力。

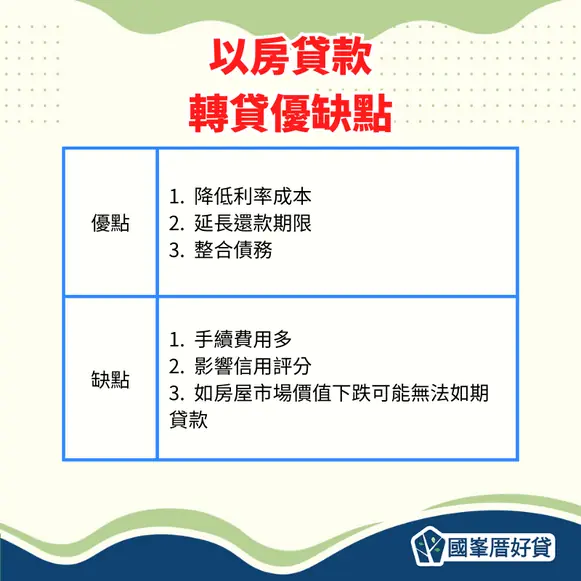

轉貸優缺點

- 優點

- 降低利率成本:通常可以通過轉貸獲得更低的利率,從而減少每月還款額和總利息支出。

- 延長還款期限:轉貸時可以選擇延長還款期限,減少每月還款壓力,改善借款人的現金流狀況。

- 整合債務:轉貸可以將多筆債務整合為一筆貸款,簡化還款管理,降低整體借款人的負債比率。

- 缺點

- 手續費用:轉貸過程中可能需要支付評估費、手續費、文件處理費等,這些費用會增加總成本。

- 影響信用評分:多次申請貸款可能會影響信用評分,導致未來貸款時的困難。

- 轉貸風險:如果房屋市場價值下跌,轉貸時可能無法獲得預期的貸款額度,甚至面臨資產價值低於貸款金額的風險。

- 違約風險:如果在轉貸後無法按時還款,可能面臨更高的違約金和法律風險。

轉貸一定比較好嗎?那你一定要看這篇!→ 房屋轉貸利息更低?小心這6大隱藏費用讓你賠更多!

轉增貸:以房貸款也能獲取額外資金

轉增貸是什麼?

轉增貸是一種利用房屋貸款的再融資方式,透過將現有的貸款轉移到新的貸款中來獲得更好的利率、更適合的還款條件或是額外資金。以下是申辦轉增貸常見的原因:

- 有機會降低利率

市場利率下降:當市場利率下降時,申請轉增貸可以用較低的利率取代舊貸款,減少每月和總利息支出。 - 延長還款期限

減少每月還款壓力:延長還款期限可以降低每月的還款額,減輕借款人的經濟壓力。 - 改變貸款類型

從可調利率貸款轉為固定利率貸款:避免因市場利率波動帶來的風險,選擇穩定的固定利率貸款。

從固定利率貸款轉為可調利率貸款:在利率較低的情況下,選擇可調利率貸款以期降低初期還款成本。 - 獲得額外資金

在房屋價值上升的情況下,借款人有機會獲取額外資金。 - 整合債務

申辦轉增貸可以幫助整合高利率債務,用低利率貸款來償還高利率的信用卡債務或其他個人貸款,從而降低整體利息支出。 - 改變貸款提供者

如果借款人對現有貸款機構的服務不滿意,轉增貸的方式可以轉換至服務更好的貸款機構。

轉增貸流程

- 評估現有貸款:借款人需要先了解自己現有的房貸利率、剩餘本金和還款期限。

- 比較新貸款方案:在市場上尋找比現有貸款條件更優惠的貸款方案,包括較低的利率、更長的還款期限或更高的貸款成數等。

- 申請轉增貸:向新貸款機構提出申請,通常需要提供借款人的收入證明、工作證明和房屋的相關資料。

- 對保流程:安排對保流程,以確認借款人與貸款條款的合約效力。

- 審核通過後簽署合約:如果申請通過,借款人需與新貸款機構簽署新的貸款合約。

- 抵押權設定:新貸款機構會在房屋上設定新的抵押權,並到地政事務所等主管機關辦理。

- 清償現有貸款:新貸款獲批後,貸款機構會幫助會用新貸款的資金清償原有的貸款。

- 開始新貸款的還款:借款人開始按照新貸款的條件進行還款。

你可以從這邊了解 → 房屋轉增貸申請流程怎麼跑?8間銀行房屋轉增貸條件一次看!

如何在現有房貸基礎上再借一筆?

在現有房貸的基礎上再借一筆資金,可以透過二胎房貸來實現,且獲取資金的機率更高。以下是如何申請二胎房貸的步驟,以及銀行、融資公司和民間公司的介紹:

銀行、融資公司和民間公司比較

- 融資公司

- 貸款條件彈性:提供比銀行更靈活的貸款條件。

- 審核寬鬆:審核比銀行寬鬆,適合任何條件的借款人。

- 撥款快速:最快3天內撥款,適合有緊急資金需求的人。

- 手續簡便:文件要求較少,申辦手續簡單。

- 利率合法:利率符合法律規範,正派經營。

- 額度較高:融資公司貸款成數高,提供最高 3,000萬的貸款額度。

- 銀行

- 貸款條件:通常條件較嚴格,根據借款人信用評分和財務狀況以及房屋條件進行評估。

- 手續繁瑣:需要提交多種文件。

- 審核程序:審核嚴格,要求借款人詳細的財務和信用分數。

- 撥款速度:撥款速度較慢,且需經過多次審核。

- 合法利率:利率較低且符合法律規範,但前提是借款人必須具備良好的條件,且通常核貸額度較低。

- 民間公司

- 簡單審核:申辦手續簡單,審核流程簡化,但無法律規範容易有貸款陷阱。

- 撥款迅速:資金來源多為金主和私人管道,放款速度快但危險性高。

- 用途廣泛:貸款資金額度大,因此用途廣泛,適合信用記錄不佳的借款人,但必須考量到成本和額外支出。

- 還息不還本:還息不還本是民間常有的還款方式,因為始終還不到本金,如果沒做好財務規劃會累積大量負債。

申請二胎房貸的步驟

- 評估房屋淨值:確定房屋的市場價值和現有房貸的未償還本金,先自行估算預計可貸款的額度。

- 確定借款需求:確定所需要的貸款額度,這有助於選擇適合的貸款方案。

- 選擇貸款機構:可選擇銀行、融資公司、或其他民間貸款機構。

- 提交申請:準備所需文件,如收入證明、工作證明等資料,向選擇的貸款機構提交申請。

- 評估與審核:貸款機構會進行借款人的信用和收入、房屋價值評估,以及整體貸款風險評估,確定放款條件。

- 對保簽約:借款人與銀行或貸款機構進行對保,確認貸款條件沒問題後,簽署合約與相關文件。

- 房屋設定:將房屋作為抵押品進行抵押權設定,確保貸款機構在借款人無法償還貸款時可以擁有房屋的抵押權。

- 撥款:貸款機構將核准的貸款金額撥款給借款人,用於指定的用途或直接償還現有的債務。

推薦二胎房貸過件率高的管道

- 政府合法立案:國峯厝好貸依法取得政府許可設立,確保所有貸款流程均符合法規要求,保障借款人權益。

- 免收代辦費:國峯厝好貸為上市櫃融資公司直屬經銷商,免收任何代辦費用,借款人無需擔心額外支出。

- 各大上市櫃融資公司指定合作經銷商:國峯厝好貸與多家知名上市櫃融資公司合作,提供多樣化的貸款選擇,以滿足不同客戶的需求。

- 獲G2金融服務驗證:國峯厝好貸榮獲G2金融服務驗證,在金融服務領域的專業性和可靠性,讓您可以更放心。

- 產品服務品質與資訊安全獲國際肯定:國峯厝好貸致力於提供高品質的產品和服務,並已通過ISO 9001和ISO 27001國際認證,保證我們的服務和資訊安全達到國際標準。

選擇國峯厝好貸,您將享受到專業、快捷、靈活、安全的貸款服務,致力為每一位客戶提供最佳的貸款體驗,助您輕鬆實現財務目標,如有更多問題,歡迎諮詢國峯厝好貸!

以房貸款常見問題QA

房貸期限越長越好嗎?

房貸期限長短應依還款能力決定。

– 長期貸款:月付金較低,但總利息支出較高。

– 短期貸款:月付金較高,但總利息較低,適合收入穩定者。

房屋增貸會影響信用嗎?

房屋增貸不會直接影響信用,但若無法按時還款,可能降低信用評分。此外,頻繁查詢聯徵可能影響貸款條件。

房貸繳多久才能轉增貸?

大部分銀行要求房貸繳滿 1-2 年 才能申請轉增貸,但還是要看房屋增值與還款紀錄而定。

房屋轉貸成數一般在多少?

房屋轉貸成數依市場價值與借款人條件決定,通常為 65%-70%,部分銀行可達 80%,建議諮詢不同機構。

你可能想知道:2025二胎貸款是什麼?二胎房貸申請流程、利率、推薦

延伸閱讀:2025房屋借款條件、利率與流程全攻略